Kurs 4: Ausgaben verstehen und im Alltag optimieren 💳

Reich wird man nicht durch das, was man verdient, sondern durch das, was man nicht ausgibt. - Henry Ford.

✅ Worum es in diesem Kurs geht und was du lernst: Was der Unterschied zwischen variablen und fixen Kosten ist, und wie du sie ohne großen Aufwand optimieren kannst.

✅ So ist der Kurs aufgebaut:

1️⃣ Einleitung

2️⃣ Variable und fixe Kosten

3️⃣ Vorgehen beim Kostenoptimieren

4️⃣ Schritt 1: Fixkosten verstehen

5️⃣ Schritt 2: Fixkosten optimieren

6️⃣ Schritt 3: Variable Kosten verstehen

7️⃣ Schritt 4: Variable Kosten optimieren

8️⃣ Schritt 5: Szenarien vergleichen

9️⃣ Das Gesparte optimal nutzen

1️⃣ Einleitung

Wenn du den Kurs Grundlagen des Persönlichen Finanzmanagements durchgearbeitet hast, dann hast du den folgenden, wichtigen Satz bereits gehört: Wenn du finanziell erfolgreich sein willst, dann musst du mehr einnehmen als du ausgibst. Das bekommst du auf zwei Arten hin.

- Du steigerst dein Einkommen

- Du verkürzt deine Ausgaben

An deinen Ausgaben zu arbeiten hat kurzfristig den größten Einfluss, denn du kannst hier in der Regel sofort etwas tun. Beim Einkommen ist es schon etwas schwieriger, da du hier kreativ sein musst und es vielleicht etwas länger dauert, bis du eine Gehaltserhöhung erwirkst oder dir erfolgreiche Nebeneinkünfte aufbaust. In diesem Kurs schauen wir uns vor allem deine Ausgaben an. Viele haben Angst, wenn es um das Verwalten ihrer Ausgaben geht. Einerseits kommen so nämlich eventuell eigene ungeliebte Gewohnheiten zum Vorschein, andererseits denkt man immer, man müsste plötzlich auf alles verzichten. Das stimmt aber so gar nicht. Wichtig: Es geht nicht darum perfekt zu sein, sondern dich Schritt für Schritt zu verbessern.

Beispiel: Angenommen, du verdienst 2000€ netto im Monat. Davon gibst du insgesamt 75% aus. Dir bleiben also 500€ jeden Monat. Wenn du es schaffst, deine Kosten um nur 5% zu reduzieren, dann verschafft dir das zusätzliche 75€. Wenn du diese 75€ jeden Monat über einen Sparplan in einen S&P500 -ETF investierst dann hast du nach 30 Jahren dank Zinseszinseffektes ca. 111.777 € ohne, dass du dafür etwas tun musst.

Ganz ehrlich, wenn du überlegst wofür du jeden Monat alles Geld ausgibst, ist es dann wirklich so schwer diese 75€ aufzutreiben?

Wir schauen uns jetzt einmal im Detail an, wie du deine Kosten optimierst. 😎

2️⃣ Variable und fixe Kosten

Bevor wir mit dem praktischen Teil beginnen ist es wichtig zu verstehen, welche Arten von Kosten es gibt, denn je nach Kostentyp ist es mehr oder weniger einfach zu optimieren.

Fixkosten

Fixkosten oder fixe Kosten bleiben wie ihr Name schon sagt über einen bestimmten Zeitraum gleich. Meist werden sie monatlich, manchmal aber auch vierteljährlich oder jährlich automatisch von deinem Konto abgebucht und bleiben in der Regel gleich.

- Beispiele: Miete, Abonnements, Versicherungen, Kinderbetreuung

Variable Kosten

Variable Kosten schwanken jeden Monat. Dabei kann man nochmal zwischen regelmäßig wiederkehrenden variablen Kosten und solchen unterscheiden, die nur selten anfallen.

- Beispiele für wiederkehrende variable Kosten: Nebenkosten, Essen, Transport...

- Beispiele für variable Kosten, die seltener anfallen: Reparaturen & Wartungen, Arztbesuche, neue Möbel...

3️⃣ Vorgehen beim Kostenoptimieren

Jetzt geht es auch schon an den praktischen Teil. 😎 Einige dieser Kosten sind deutlich schneller und einfacher zu optimieren als andere. Wir möchten, dass du dir einmal insgesamt anschaust, was bei dir so alles an Ausgaben zusammenkommt. Anschließend lernst du, wie du welchen Kostentyp jeweils optimieren kannst. Um das ganze dann in die Praxis umzusetzen simulieren wir in mehreren Szenarien (ehrgeizig, realistisch, einfach) einmal, wie viel du jeweils sparen könntest und entscheidest dich dann für eins.

Um diese Analyse vorzunehmen brauchst du:

✅ Deine letzten 3 Kontoauszüge oder die Ansicht der letzten Monate in deiner Online-Banking App

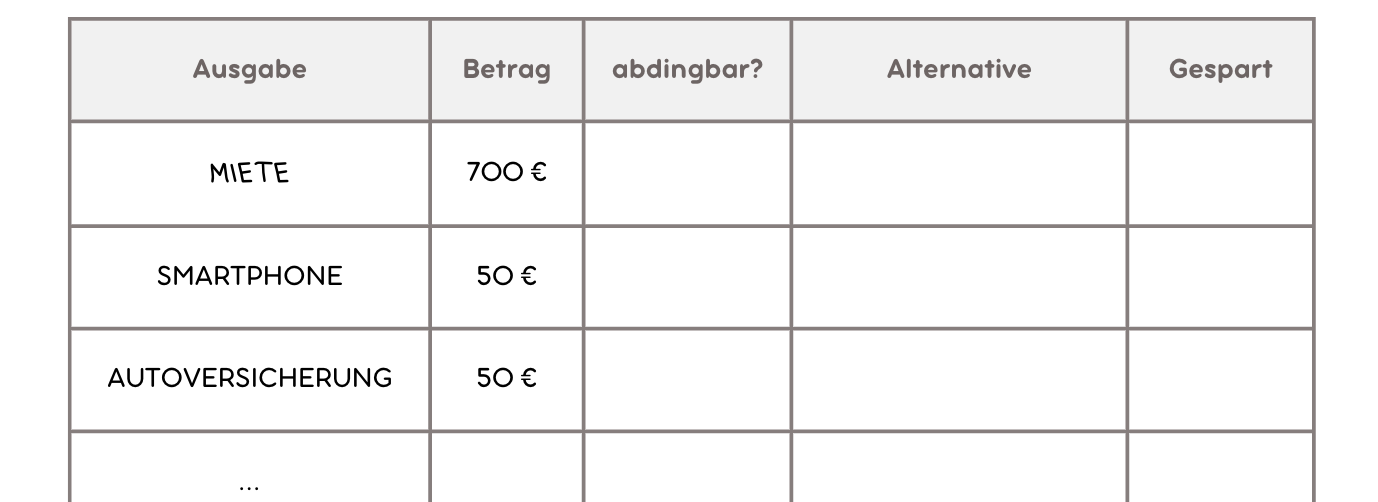

✅ Unsere Arbeitsblätter, die du dir oben unter Materialien herunterladen kannst. Alternativ kannst du dir auch eine Excel-Tabelle anlegen und dabei die gleichen Spalten verwenden.

Hier findest du außerdem eine ausgefüllte Version der Arbeitsblätter, an der du dich orientieren kannst:

4️⃣ Schritt 1: Fixkosten verstehen

Starten wir mit denjenigen Kosten, die am einfachsten zu erkennen sind. Wenn du überflüssige Fixkosten hast, die du streichen kannst, dann ist das meist ein Quick-Win für deine monatliche Ausgabenbilanz. Los geht's! ✍️

5️⃣ Schritt 2: Fixkosten optimieren

Um deine Fixkosten zu optimieren gibt es keine 100 Möglichkeiten. Überlege dir für jede Ausgabe:

1️⃣ Brauchst du diese bzw. zahlst du hier wirklich Geld für etwas, das du regelmäßig nutzt ?

Wenn du die Ausgabe streichen kannst, dann setzte in der Spalte "abdingbar?" einen Haken. Danach kannst du direkt bei "Gespart" den Betrag eintragen, den du beim Streichen der Ausgabe sparst.

Wenn die Ausgabe notwendig ist, dann setzte in der Spalte "abdingbar?" ein Kreuz und gehe über zu Punkt 2 (siehe weiter unten).

Exkurs: Abonnements

Unter die abdingbaren Ausgaben fallen insbesondere ungenutzte Abonnements. Die haben die meisten von uns und gerade hier kannst du mit sehr wenig Zeitaufwand schnell Geld einsparen. Viele Abonnements lassen sich inzwischen nämlich einfach online beenden.

Einschlägige Beispiele sind:

- Streamingdienste wie Netflix oder Spotify

- Fitnessstudio-Mitgliedschaft

- Abonnements für (Online) Zeitungen/Magazine

- Mitgliedsbeiträge in Vereinen oder Clubs

- Apps

2️⃣ Gibt es eine einfache Möglichkeit, die Ausgabe zu kürzen?

Wenn du zu dem Entschluss kommst, dass du die Ausgabe brauchst und in Spalte 3 ein Kreuz gesetzt hast, dann solltest du dir in einem nächsten Schritt überlegen ob es nicht eine günstigere Alternative gibt.

Versuche hier durch eine oberflächliche Recherche eine erste Idee zu bekommen und trage in die Spalte "Alternative" ein, wie viel du stattdessen ungefähr zahlen würdest. In der Spalte "Gespart" notierst du dann, wie viel du mit dem günstigeren Tarif im Vergleich zu vorher sparen würdest.

Günstigere Alternativen findest du insbesondere bei folgenden Fixkosten:

- Handyvertrag: Discounter-Tarife sind oft um einiges günstiger.

- Internet und Telefon: Kombinationen von Internet, Telefon und TV können günstiger sein als separate Verträge.

- Versicherungen (Haftpflicht, Hausrats- und Autoversicherung): Oft bieten Direktversicherer günstigere Tarife.

- Öffentliche Verkehrsmittel: Carsharing und Monatskarten-Rabatte oder Jobtickets lohnen sich über das Jahr gerechnet oft.

Der erste Teil der Arbeitsblätter sollte nun ausgefüllt sein. Wichtig: Bevor du loslegst, Abonnements kündigst und alternative Anbieter suchst verschaffe dir erstmal einen Überblick über die variablen Kosten. Erst im letzten Schritt entscheidest du dich, was du konkret verändern willst. Das hängt nämlich nicht nur davon ab, wie viel du sparen kannst und willst, sondern auch wie viel Zeit du zur Verfügung hast um das ganze in Angriff zu nehmen.

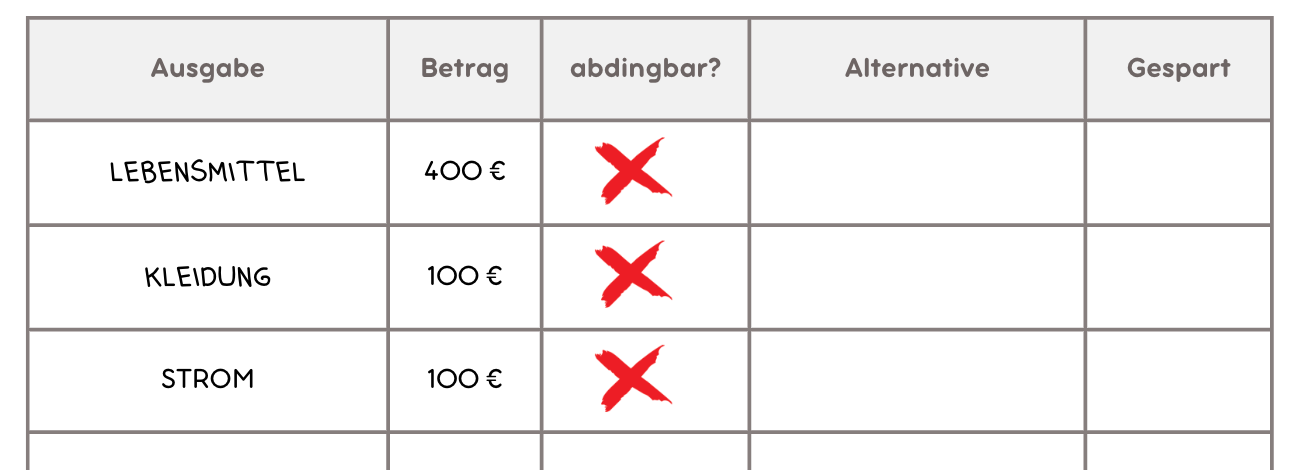

6️⃣ Schritt 3: Variable Kosten verstehen

Beim Analysieren deiner variablen Kosten gehst du ähnlich vor, wie bei den Fixkosten. Du legst dir dazu deine Kontoauszüge hin oder öffnest deine Online-Banking-App. Dann trägst du alle wesentlichen Kosten in die Tabelle unter Teil zwei der Arbeitsblätter ein.

So sieht das ganze dann konkret aus:

7️⃣ Schritt 4: Variable Kosten optimieren

Beim Optimieren der variablen Kosten gehst du zunächst ähnlich vor wie bei den Fixkosten.

Schritt 1: Markiere in der 3. Spalte, wenn eine Ausgabe abdingbar ist und trage den entsprechenden Betrag hinten unter "Gespart" ein.

Schritt 2: Wenn eine Ausgabe nicht abdingbar ist, überlege, ob es eine günstigere Alternative gibt. Das ist z.B. möglich bei Strom & Heizkosten, sowie dem Wasserverbrauch.

Bei einigen Augaben wirst du feststellen, dass irgendwie nicht so ganz klar ist, ob es eine günstige Alternative gibt und wie viel du sparen könntest.

- Beispiel: Wenn du spontan immer wieder einkaufen gehst und Geld für Kleidung ausgibst, dann wäre die Alternative ja weniger einkaufen oder gebrauchte Kleidung einkaufen. Das ist allerdings nicht wirklich konkret und auch schwierig umsetzbar.

Hier füllst du nichts aus und optimierst auch erstmal nichts. Denn hier fangen die meisten an herrumzurechnen und Budgets zu erstellen, die sie dann sowieso nicht überprüfen und einhalten. Das bedeutet jetzt natürlich nicht, dass du in diesen Bereichen das Geld zum Fenster hinauswerfen darfst. Anstatt detailliert zu budgetieren ist es viel einfacher das Folgende zu machen:

➡️ Nachdem du alles gemacht hast was oben steht, also Fix- und variable Kosten optimiert hast:

- Rechnest du dir aus, wie viel % deines Nettogehaltes du pro Monat für das ausgibst, was wirklich unverzichtbar für dich zum leben ist (notwendige Kosten). Dazu zählen z.B. Lebensmittel aber nicht Restaurantbesuche.

- Ziehst diesen Betrag von deinem Nettoeinkommen ab. Vom Rest nimmst du einen fixen Betrag (in der Regel werden 20% empfohlen). Das ist dein monatliches Budget für nicht notwendige Ausgaben (also die "Fun-Ausgaben".

Für beide richtest du dir dann separate Konten ein und bringst so nie wieder etwas durcheinander.

8️⃣ Schritt 5: Szenarien vergleichen

Und das war es auch schon ! Wenn du jetzt denkst, dass das ganz schön schnell ging dann Moment: Jetzt musst du das Ganze ja auch noch in die Praxis umsetzen, sprich, alle Ausgaben die du als überflüssig gekennzeichnet hast auch wirklich streichen und alle, für die es eine Alternative gibt auch wirklich optimieren. Wenn du 10 Ausgaben hast, bei denen du den Tarif wechseln musst, dann nimmt das natürlich etwas Zeit in Anspruch.

💪 Szenario 1 (Ehrgeizig): Hier nimmst du sämtliche Ausgaben, bei denen es noch etwas zu verbessern gibt, du allerdings einiges an Zeit brauchen würdest um alles zu optimieren.

✔️ Szenario 2 (Realistisch): Hier optimierst du all das, was wirklich machbar ist und dich nicht zu viel Zeit kostet.

😎 Szenario 3 (Einfach): Hier optimierst du nur die Quick-Wins, also alles, was dich kaum Zeit kostet.

So sieht das ganze dann einmal ausgefüllt aus:

Und jetzt geht es wirklich an die Umsetzung ! Entscheide dich für ein Szenario und mache dich dann daran, jede Ausgabe deines Szenarios entsprechend zu optimieren. Nachdem du das für eine Ausgabe erledigt hast, streichst du sie am besten in der Liste durch oder kennzeichnest sie irgendwie.

9️⃣ Das Gesparte optimal nutzen

Da du jetzt jeden Monat zusätzliches Geld zur Verfügung hast, besteht natürlich die Gefahr, dass du dieses für andere Dinge wieder ausgibst. Deshalb ist es umso wichtiger, dass du direkt im Anschluss entscheidest, was mit diesem Geld passieren soll.

Natürlich kannst du hier selbst entscheiden, in was du das Geld investierst. Gerade bei kleinen Beträgen lohnen sich ETFs insbesondere, denn:

- Du kannst dir so über mehrere Jahrzehnte beträchtliche Summen ansparen, ohne dabei an Lebensqualität zu verlieren.

- Du kannst den Sparprozess voll automatisieren (das lernst du übrigens in Kurs 6)

Bei 50 € pro Monat macht das ca. 74.518 €.

Bei 100 € pro Monat hättest du ca. 149.036 €.

Bei 200 € pro Monat hättest du ca. 298.072 €.

Weiterführende Ressourcen

Für mehr konkrete Spartipps und Ideen rund um das Thema Ausgaben kürzen schau doch mal hier rein:

Wenn du im Ausgabenbereich Essen noch Optimierungsbedarf hast, dann ist dieser Artikel hilfreich für dich:

Wie fandest du diesen Kurs? 🙏

Glückwunsch ! Wenn du es bis hierhin geschafft hast, dann hast du einen wichtigen Grundstein für ein gesundes Finanzmanagement gelegt. Weiter so 💪Um diesen Kurs weiter auszubauen und dir so viel Mehrwert wie möglich zu bieten, würden wir uns freuen, wenn du dir 2 Minuten Zeit nimmst, um uns auch hier dein Feedback weiterzugeben:

Dieser Kurs stellt keine Investmentberatung dar und ist lediglich zu Informationszwecken gedacht. Bitte führe deine eigene gründliche Recherche durch oder konsultiere einen Finanzberater, bevor du Investmententscheidungen triffst.